Relevansi Hutang di Dalam Bisnis

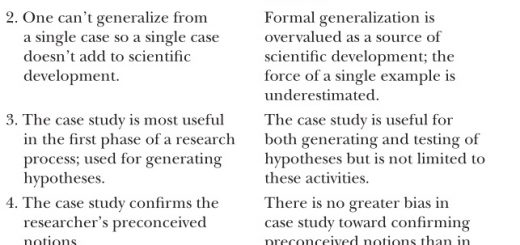

Tulisan ini dimaksudkan untuk menginterpretasikan dan membahasapopulerkan secara kualitatif salah satu metode analisis di dalam manajemen keuangan.

Bila disimak laporan posisi keuangan perusahaan, sering dan bahkan selalu muncul akun utang, baik yang berjangka pendek, menengah, maupun panjang. Selain karena faktor teknis berupa tertundanya pembayaran atau karena sifat usahanya yang memang merupakan penengah (intermediary institution) seperti bank, ada faktor penyebab mengapa utang tersebut menjadi ada dan hal itu merupakan hasil dari pengambilan keputusan strategis.

Di dalam pengelolaan atau manajemen keuangan perusahaan, utang, sampai dengan nominal tertentu, adalah dana murah yang dapat dipergunakan untuk melakukan pengembangan usaha. Dengan asumsi sasaran manajemen keuangan adalah pendapatan per lembar saham (earning per share) yang tinggi maka penggunaan utang adalah salah satu teknik yang efektif. Sebagaimana diketahui, pendapatan per lembar saham adalah total laba bersih setelah pajak dibagi dengan jumlah lembar saham.

Untuk menjawab keraguan penggunaan utang sebagai pendorong atau pengungkit kinerja keuangan, dapat diilustrasikan bahwa perusahaan saat ini sedang merencanakan mengembangkan investasi dengan alternatif sumber dana hutang atau modal sendiri (saham). Dengan investasi baru tersebut perusahaan akan menerima tambahan keuntungan operasi, net operating income, atau yang di dalam khazanah manajemen keuangan sering disebut earning before interest and taxes. Jika perusahaan menggunakan utang sebagai sumber dana pengembangan investasi, bersamaan dengan tambahan earning before and taxes tersebut perusahaan juga mengalami kenaikan beban bunga tetapi jumlah lembar saham perusahaan tersebut tetap tak berubah. Namun jika perusahaan menggunakan saham baru, maka peningkatan keuntungan tersebut tidak disertai tambahan beban bunga tetapi diimbangi tambahan jumlah lembar saham. Persoalan yang dihadapi manajer keuangan adalah memilih mana yang mempunyai efek lebih besar pada kenaikan earning per share.

Di dalam EBIT-EPS Analysis dideskripsikan sampai batas mana penggunaan hutang dan modal saham dijadikan prioritas atau menjadi preferensi. Di dalam analisis tersebut dinyatakan, jika earning before interest and taxes nilainya rendah, disarankan investasi didanai dengan lebih banyak modal saham sedangkan jika earning before interest and taxes tinggi disarankan menggunakan lebih banyak hutang (Gitman and Zutter, 2013). Namun demikian dari sudut pandang lain, tambahan utang ini bukannya tanpa batas karena dengan semakin tingginya nominal utang maka kreditur akan meningkatkan suku bunga pinjaman. Peningkatan suku bunga dilakukan karena perusahaan dianggap semakin berrisiko dan perusahaan berpotensi memasuki fase financial distress. Selain itu, sesuai siklus kehidupan (life cycle) bisnis atau siklus kehidupan produk , ekspansi yang terus menerus tidak menjanjikan pertumbuhan imbal hasil setinggi periode sebelumnya. Dengan kata lain kombinasi pertumbuhan imbal hasil investasi yang semakin menurun dan peningkatan suku bunga pinjaman dapat disebut merupakan faktor yang membatasi penggunaan utang perusahaan.

Kesimpulan dari tulisan ini adalah bahwa penggunaan utang adalah baik di dalam memacu earning per share sejauh peningkatan earning before interest and tax melampaui peningkatan beban bunga yang harus ditanggung perusahaan. Penggunaan utang perlu dibatasi dan hal ini mengkonfirmasi pepatah yang dinasihatkan oleh nenek moyang kita yang bijak bestari, “Jangan Besar Pasak Daripada Tiang”.

Referensi:

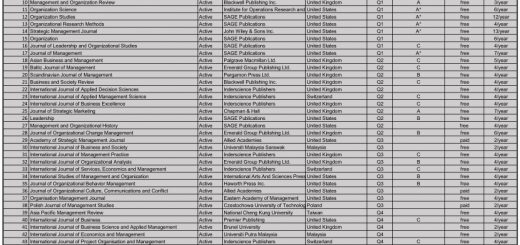

Gitman, Lawrence J & Zutter, Chad D. Principles of Managerial Finance. Pearson. 13th Ed. 2013.

Nilai intrinsik yang mulai dikeluarkan